Анализ просроченной задолженности

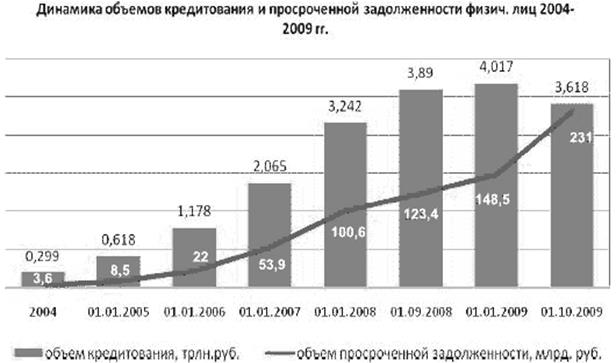

По данным ЦБ РФ, на 1 октября 2009 года объем кредитования физических лиц банками в России составил 3,618 триллиона рублей. По сравнению с январем 2009 года, когда объем кредитования достигал 4,017 триллиона рублей, оно сократилось на 9,9%. Снижение можно объяснить ужесточением кредитной политики многих банков в условиях кризиса, которое имело место еще конце 2008 года: потребительские кредиты стали менее доступны населению, часть кредитных программ были заморожены, требования, предъявляемые к потенциальным заемщикам, были повышены.

Наблюдается стабильная тенденция роста объемов кредитования физических лиц. Причем темпы роста объемов кредитования физических лиц (184% за 2009 г.) опережают темпы роста объемов кредитования отраслей промышленности (168% за 2009 г.). Потребительское кредитование не должно являться приоритетным направлением развития банковского бизнеса, поскольку банк при этом подвергается повышенному кредитному риску. Это объясняется следующим. Кредиты, направленные в реальный сектор экономики, используются для расширения производства, модернизации оборудования, технического перевооружения или направляются в оборотные средства. Таким образом, банки способствуют получению предприятиями прибыли, которая гарантирует погашение кредитов. Кредиты, выдаваемые физическим лицам, не способствуют формированию источника средств для погашения кредита, а лишь создают для конечного потребителя комфортные условия жизни.

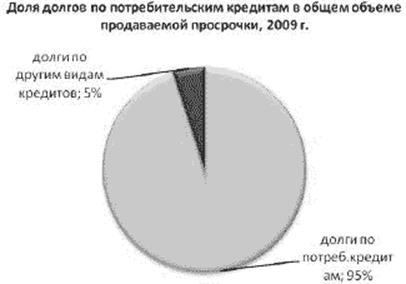

Диаграмма 1.

У российских банков — лидеров корпоративного и розничного кредитования уровень просроченной задолженности уже вплотную приближается к 10% от общего кредитного портфеля. Специалисты отмечают, что "смертельным порогом" для большинства крупнейших банков станут потери в 17-18% кредитного портфеля.

В целом по банковской системе уровень "просрочки" по кредитам физ.лицам превышает 4%, по кредитам нефинансовым организациям — 3,1%.

Анализ качества кредитных портфелей коммерческих банков, которое характеризуется наличием просроченной задолженности по выданным кредитам, показал, что доля просроченной задолженности в кредитных портфелях банков по состоянию на 1 января 2010 г. колеблется от 0,21 до 3,53 %. За 2009 г. произошло резкое увеличение доли просроченной задолженности по кредитам, предоставленным физическим лицам. Этот факт свидетельствует о низком качестве организации кредитного процесса коммерческих банков и о необъективной оценке кредитоспособности заемщиков.

Результаты анализа структуры просроченной задолженности по срокам возникновения свидетельствуют об увеличении ее длительности. По состоянию на 1 января 2010 г. доля просроченной ссудной задолженности свыше 30 дней практически во всех коммерческих банках составляет более 70 %.

График 1

На 1 октября 2009 года объем просроченной задолженности по кредитам физическим лицам, по данным ЦБ РФ, составил 231 миллиард рублей. Это 6,38% от всех выданных на эту дату кредитов. Прирост доли просрочки по сравнению с началом года составил 2,68 процентных пункта, несмотря на имевшие место предложения кредиторов о рефинансировании кредитов в случае возникновения у заемщика трудностей с его погашением.

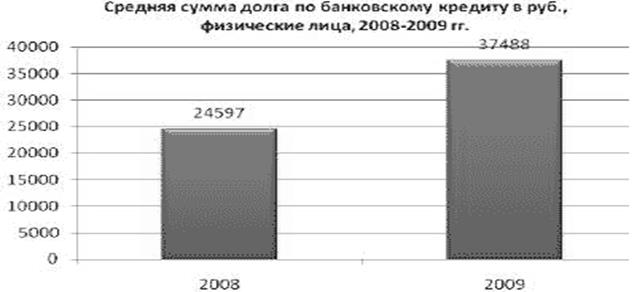

В течение 2008-2009 гг. растет средняя сумма долга заемщиков по кредиту. Средний темп прироста средней суммы долга составил 52,4%. Так, в 2008 году средняя сумма долга по кредиту физическому лицу составляла 24 597 рублей, в 2009 году - 37 488 рублей.

График 2

Другие материалы:

Особенности кредитной политики ОАО Сбербанка РФ

19 ноября 2008 года Сбербанк опубликовал документ "Кредитная политика Сбербанка в текущих экономических условиях". Сложные условия Сбербанка, характеризуются недостатком ликвидности в экономике, возникновением кризиса доверия в ...

Операции, совершаемые

на фондовой бирже

Российский фондовый рынок в настоящее время развивается очень активно. На фондовом рынке функционируют: коммерческие банки, в том числе Сберегательный банк, имеющий свои территориальные банки и отделения, фондовые биржи и фондовые отделы ...

Правовое регулирование электронной банковской деятельности

Правовая проблема выбора механизма регулирования электронной банковской деятельности, и в целом информационных отношений, формирующихся в процессе использования глобальной компьютерной сети Интернет, становится все более актуальной как дл ...