Понятие и виды валютных операций

Иногда коммерческие банки выступают в роли брокеров. В этом качестве они не «поддерживают» позицию по определенным валютам, но только сводят вместе продавцов и покупателей. Так, например, какая либо английская фирма может попросить лондонский банк выступить в роли брокера при необходимой ей организации обмена долларов на английские фунты стерлингов.

Кроме коммерческих банков на внешнем валютном рынке существует небольшое количество небанковских дилеров и брокеров. Коммерческие банки используют независимых брокеров как посредников при заключении значительных оптовых сделок между собой. [2]

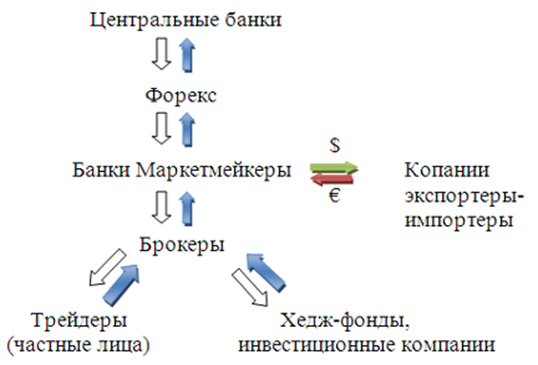

Центральные государственные банки на валютном рынке выступают, как правило, в роли регуляторов и контролирующих органов. При проведении определенных форм валютной политики, будь то девизная или дисконтная, центральные банки устанавливают правила, и условия валютной интервенции центрального банка сравнительно редки и применяются для устранения беспорядочных колебаний валютного курса (см. Рисунок 2).

Рисунок 2. Участники валютного рынка [5]

Следующей группой участников валютного рынка являются небанковские финансовые учреждения, к ним относятся фонды хеджирования, пенсионные фонды, фондовые биржи. Эти учреждения прямо на валютном рынке не выступают, а используют в своих целях посредничество банков, проводящих валютные операции.

И, конечно же, участниками валютного рынка являются предприятия и частные лица. Если говорить о крупных, транснациональных компаниях, то они работают практически как банки и осуществляют сделки, которые не всегда связаны с удовлетворением их коммерческих потребностей, но приносящие довольно ощутимую прибыль.

Малые и средние предприятия, частные лица выполняют свою роль участников валютного рынка как источники свободных средств, мобилизуемых банками.

Круг участников валютного рынка определен, но каждое государство с учетом специфики своего экономического и политического развития проводит свою валютную политику, законно устанавливая своих участников своего валютного рынка.[6]

Из этого следует правильное различие валютных рынков на мировые и национальные. К основным отличительным особенностям относят: во-первых, объем валютных операций; во-вторых, характер валютных операций; в-третьих, количество используемых валют на валютном рынке.

Среди мировых валютных рынков выделяют 11 рынков, из которых 3 самые крупные: Лондонский, Чикагский и Нью-Йоркский; в европейском регионе статус мирового валютного рынка определен за валютными рынками в Франкфурт-на-Майне, Цюрихе, Париже; в азиатском регионе – Токио, Гонконг, Сингапур, Бахрейн, Сянган.

В 90-х годах крупные мировые валютные сделки (до 200млрд. долларов в день) концентрируются на четырех основных валютных рынках: Лондон, Нью-Йорк, Токио, Гонконг. Что касается последнего, из-за передачи Гонконга Китаю, он начинает уступать свои валютные позиции Сингапуру.

На мировых валютных рынках проводятся валютные операции с валютами, которые широко используются в мировом платежном обороте, на национальных валютных рынках совершаются сделки с валютами регионального и местного значения.

В связи с широким освещением в экономической литературе деятельности международного валютного рынка, возникает необходимость четкого отнесения этого вида валютного рынка к специализированным рынкам и организациям.

Среди них, Международный валютный рынок в Чикаго (МВР), Лондонская международная финансовая фьючерская биржа (ЛМФФБ), Фондовая биржа в Филадельфии.

Международный валютный рынок был открыт в 1972 году Чикагской товарной биржей для работы в первую очередь с фьючерскими контрактами по британскому фунту, канадскому доллару, немецкой марке, швейцарскому франку, японской иене и австралийскому доллару. Такие контракты заключаются на конкретную сумму и с конкретной датой оплаты. [2]

Другие материалы:

Сущность корпоративной облигации

Корпоративная облигация

- это ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, ее выпустившим (заемщиком), в качестве последнего выступают акционерные общества, предприятия и организации других орга ...

Характеристика основных проблем регулирования рынка

ценных бумаг

Рынок ценных бумаг в мире является одним из наиболее регламентированных рынков. Сложность отношений на рынке, его массовость, присущий рынку риск, интересы безопасности участников заставляют вводить многочисленные нормы и правила, учрежда ...

Исторический ракурс и краткая характеристика Банка

Первые центральные банки возникли более 300 лет назад. Первым эмиссионным банком считается созданный в 1694 г. банк Англии.

Государственный банк России был учрежден в 1860 г. на базе, учрежденных еще при Екатерине II, ассигнационного и з ...