Нормативно-правовая база процесса кредитования

Согласно статье 29, ФЗ № 395-1 «О банках и банковской деятельности»: «Процентные ставки по кредитам, вкладам (депозитам) и комиссионное вознаграждение по операциям устанавливаются кредитной организацией по соглашению с клиентами, если иное не предусмотрено федеральным законом. Кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам, вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами, за исключением случаев, предусмотренных федеральным законом или договором с клиентом.

Отношения между Банком России, кредитными организациями и их клиентами осуществляются на основе договоров.

В договоре должны быть указаны процентные ставки по кредитам и вкладам (депозитам), стоимость банковских услуг и сроки их выполнения, в том числе сроки обработки платежных документов, имущественная ответственность сторон за нарушения договора, включая ответственность за нарушение обязательств по срокам осуществления платежей, а также порядок его расторжения и другие существенные условия договора.» /40/.

Согласно положению Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26 марта 2004 года № 254-П: «Кредитная организация не вправе включать в портфель однородных ссуд (должна исключать из портфеля однородных ссуд) ссуду, по которой имеются индивидуальные признаки обесценения (ухудшение финансового положения заемщика и (или) качества обслуживания им долга по ссуде). Указанные ссуды оцениваются (классифицируются) на индивидуальной основе.

Если индивидуальные признаки обесценения имеются по ссуде, величина которой не превышает или равна 1000 рублей, кредитная организация вправе не исключать указанную ссуду из портфеля однородных ссуд при наличии индивидуальных признаков обесценения.

Ссуды, предоставленные физическим лицам, в зависимости от продолжительности просроченных платежей по ссудам группируются в один из следующих портфелей обеспеченных (ипотечные ссуды) и кредиты на покупку автотранспортных средств и прочих ссуд:

· портфель ссуд без просроченных платежей;

· портфель ссуд с просроченными платежами продолжительностью от 1 до 30 календарных дней;

· портфель ссуд с просроченными платежами продолжительностью от 31 до 90 календарных дней;

· портфель ссуд с просроченными платежами продолжительностью от 91 до 180 календарных дней;

· портфель ссуд с просроченными платежами продолжительностью свыше 180 календарных дней.

Кредитные организации вправе объединять ссуды без просроченных платежей и ссуды с просроченными платежами продолжительностью от 1 до 30 календарных дней в один портфель.

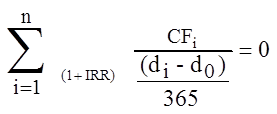

Ссуду, выданную физическому лицу после 1 июля 2007 года, либо ссуду, заемщиком по которой является физическое лицо, в отношении которой изменены существенные условия договора после 1 июля 2007 года, кредитная организация вправе включить в портфель однородных ссуд только при условии доведения до сведения заемщика в условиях договора или иным образом информации о размере эффективной процентной ставки на момент выдачи и (или) реструктуризации кредита, определяемом исходя из следующей формулы:

, (2)

, (2)

где di - дата i-го денежного потока,

d0 - дата начального денежного потока (совпадает с датой перечисления денежных средств заемщику (потребителю),

n - количество денежных потоков,

CFi - сумма i-го денежного потока по договору о размещении денежных средств. Разнонаправленные денежные потоки (приток и отток денежных средств) включаются в расчет с противоположными математическими знаками, а именно: предоставление заемщику ссуды на дату ее выдачи включается в расчет со знаком «минус», возврат заемщиком ссуды, уплата процентов по ссуде включаются в расчет со знаком «плюс»,

IRR - эффективная процентная ставка, в процентах годовых /22, с.5/.

Федеральным законом «О кредитных историях» /41/ определяются понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй, регулируется связанная с этим деятельность бюро кредитных историй, устанавливаются особенности создания, ликвидации и реорганизации бюро кредитных историй, а также принципы их взаимодействия с источниками формирования кредитной истории, заемщиками, органами государственной власти, органами местного самоуправления и Банком России.

Другие материалы:

Структура рынка страховых услуг

Структура страхового рынка может быть охарактеризована в институциональном, территориальном и отраслевом аспектах.

В институциональном аспекте структура страхового рынка представлена: государственными, акционерными, частными, корпоративн ...

Законодательно-нормативная база рынка ценных бумаг Казахстана

Традиционно рынок ценных бумаг понимается как та область правоотношений, в рамках которой совершаются различные гражданско-правовые сделки с ценными бумагами как особенной разновидностью вещей, причем таких ценных бумаг, в которых выражаю ...

АРКО – рычаг реструктуризации

Рассчитывать на то, что банковская система Российской Феде рации сама по себе реструктурируется под действием рыночных механизмов и в нужную для национальных интересов России сторону, не приходится Банку России придется создавать соответс ...